根据IMF的最新预测,2018年,全球经济有望实现3.94%的经济增长,增速不仅高于2008—2017年危机期间年均的3.35%,还高于1980—2017年历史平均的3.48%。从复苏的动力来看,2018年,新兴市场和发达经济体均有望超出历史平均水平,分别实现4.94%和2.48%的经济增长,较2017年提速0.18和0.14个百分点。在全球经济从多元化退潮向多元化涨潮的结构异变转折期,发达经济体复苏高点和新兴市场动能增强同向叠加,支撑全球经济换挡提速。从前瞻指标看,2016年以来,全球PMI持续向好,特别是新兴市场PMI迈入枯荣线上方,带动全球通胀反弹。今年1季度, PMI一度从七年来的高位回落,但新订单指数和投入价格指数于4月企稳,仍接近3年来高位。今年5月,中国制造业PMI和新订单指数均创下了半年来的新高,全球需求回暖有望重新推升通胀。尽管多元化涨潮伴随全球性贸易摩擦的威胁,但总需求持续上行的态势从全球贸易增长中仍可见一斑。2018年,全球贸易增速有望再度超出经济增速1个百分点以上,意味着全球金融危机以来的逆全球化趋势相对得到改善。

全球总供给相对趋紧,成本推动型通胀逐渐形成。全球总供给曲线的左移为潜在通胀的重要原因,其关键因素有以下三个:第一,中国“供给侧改革1.0”的产能出清带动通胀沿产业链传导。在去产能、去库存、去杠杆的推动下,上游产品价格率先上升,也渐次带来从上游到下游、从资源品到消费品的成本推动型通胀压力。2017年全年,中国工业产能利用率达到77.0%,同比提高3.7个百分点。其中,煤炭开采和洗选业产能利用率为68.2%,同比提高8.7个百分点,钢铁产能利用率从2015年的70%提高到80%,逐步进入合理区间。随着中国经济发展阶段的转变,“供给侧改革2.0”将更注重供给的质量、补齐短板并适应消费升级需要、监管和环保措施的常态化,通胀水平不会持续上升,而有望保持相对温和。

第二,以石油为代表的大宗商品价格上升带来输入型通胀。2017年以来,以OPEC成员为主的原油生产国冻产行动执行情况超预期,对油价构成了较强支撑。EIA的数据显示,其原油库存在2017年底下降到2015年10月以来的最低水平。今年以来,随着地缘政治冲突恶化,中东局势的不稳定或将维持原油价格在阶段性高位,并对原油进口国带来输入型通胀。从全球主要发达经济体的通胀结构来看,2017年至今,CPI同比增速领先核心CPI,且其相对走势与更多衡量可贸易品价格的PPI较为同步。

第三,贸易摩擦加大全球性通胀压力。今年以来,作为全球经济体量最大的两个国家,中、美之间的贸易冲突全面升级,美国与欧盟、加拿大等经济体的贸易摩擦也有加剧的倾向。随着贸易摩擦的演化,机电产品、钢铝产品、农产品都可能成为贸易战重点针对的商品类别,为贸易战各方及全球其他国家带来直接或间接的通胀。

需求端刺激将渐次终结,全球货币政策收缩对通胀的制约存在滞后。美国经济学家弗里德曼有一句名言,“通胀在任何时候、任何情况下都是货币现象”,但货币现象对于通胀的作用却有赖于相对货币供应的数量和形式。不同经济体真实复苏进程的差异决定了货币政策收紧的渐进性,意味着加息的影响滞后于经济回暖,不会阻碍全球通胀在短期内上行。

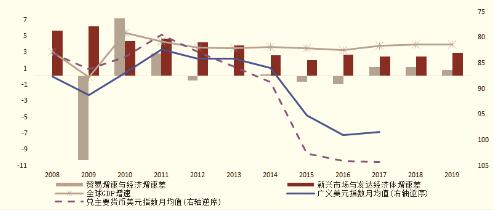

从历史上看,以消费为主引擎的发达经济体核心通胀与M2和M1的相对增速大体呈正相关。但金融危机爆发后,以量化宽松为代表的货币刺激政策导致其央行资产负债表急剧膨胀,而经济增长中枢的下行却带来企业投资积极性下降,现金储备上升。在此情形下,核心通胀变为与广义货币相对增速负相关,意味着陷入流动性陷阱,即M2增速长期低于M1增速。以美国为例,在1995年12月至2008年10月,其M1月同比均值仅为1.6%,但在之后截至首次加息的2015年底,M1月同比均值高达11.4%。

随着经济真实的复苏,重启加息后至今美国M1月同比均值降至7.6%,核心通胀与广义货币的相对增速负相关程度减弱,但资产负债表的收缩尚未形成对通胀上升形成挑战,且海外美元回流也抵消了部分国内美元信贷增速减缓压力。与之相比,欧、日央行资产负债表仍然处在量化宽松边际减缓的阶段,主要央行全面缩表的共振尚未出现,其对全球整体通胀的制约在短期并不会显现。

(FT中文网)